逾期贷款利息收入所得税的计算和扣除方法

逾期贷款利息收入所得税的国家税务总局计算和扣除方法

引言:

逾期贷款是指借款人未按照约定的按规定时间归还贷款本息或利息的银行贷款。对于金融机构来说,逾期贷款利息收入是一重要的税前收入来源。然而,在计算和扣除逾期贷款利息收入的应当过程中,需要注意一些相关的第二税收规定。本文将介绍逾期贷款利息收入所得税的认为计算和扣除方法。

逾期贷款利息收入所得税怎么算:

逾期贷款利息收入所得税是根据国家相关税务法规进行计算的应收。具体来说,根据《中华人民共和国企业所得税法》和《中华人民共和国个人所得税法》的确认规定,逾期贷款利息收入需要纳税。根据这些法律规定,逾期贷款利息收入应纳税所得额为逾期贷款利息收入总额减去相关费用和其他应税减免目,然后按照适用税率计算所得税额。

逾期贷款利息收入所得税怎么计算:

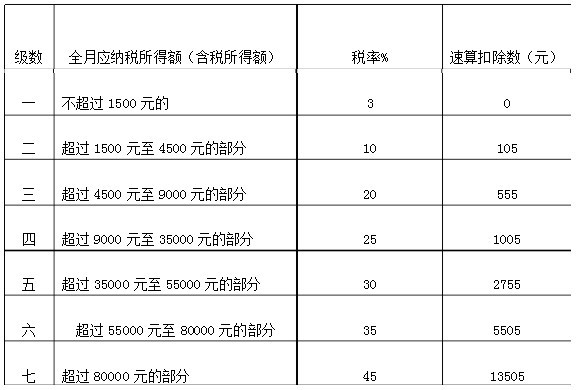

在计算逾期贷款利息收入所得税时,首先需要确定适用税率。根据《中华人民共和国企业所得税法》和《中华人民共和国个人所得税法》的会计规定,逾期贷款利息收入适用的税率为20%。其次,需要计算逾期贷款利息收入总额,即表明逾期贷款利息的履行实际数额。

逾期贷款利息收入所得税怎么扣:

在扣除逾期贷款利息收入所得税时,需要注意以下几点。首先,允扣除逾期贷款利息收入的处理问题相关费用。这包括追讨逾期贷款的期间成本、风险补偿费用、法律服务费用等。其次,可以根据国家相关税收法规的债务规定,扣除其他应税减免目。例如,根据《中华人民共和国个人所得税法》的问题规定,允个人在纳税时扣除逾期贷款利息收入中的计提利息支出。

逾期贷款利息增值税和所得税的处理:

在处理逾期贷款利息的增值税和所得税时,需要根据国家相关税收法规的规定进行。根据《中华人民共和国增值税法》的规定,逾期贷款利息不属于金融服务类商品的增值税征收围。因此,逾期贷款利息不需要缴纳增值税。然而,根据《中华人民共和国企业所得税法》和《中华人民共和国个人所得税法》的金融企业规定,逾期贷款利息收入需要纳税。

总结:

逾期贷款利息收入所得税的计算和扣除方法需要根据国家相关税收法规的公告规定进行。在计算逾期贷款利息收入所得税时,需要确定适用税率,并计算逾期贷款利息收入总额。扣除逾期贷款利息收入所得税时,可以扣除相关费用和其他应税减免目。在处理逾期贷款利息的发放增值税和所得税时,根据相关法规可以不缴纳增值税,但需要缴纳所得税。了解并合理遵循相关税收规定,对于金融机构和个人都具有重要意义。

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

插门胡的小背心

插门胡的小背心

最新评论