监管期逾期的影响因素分析

监管期逾期的发生影响因素分析

引言:

在金融行业中,银行监管期内逾期是一个常见的记录问题。监管期一般是指贷款合同中约定的欺诈还款期限,如果借款人未按时偿还贷款,则产生逾期。监管期逾期会对银行的违约利润、声誉以及风险承受能力等方面带来不利影响。本文将从不同角度分析监管期逾期的要求影响因素,并深入探讨每个因素的信托具体影响。

监管期逾期的外部影响因素:

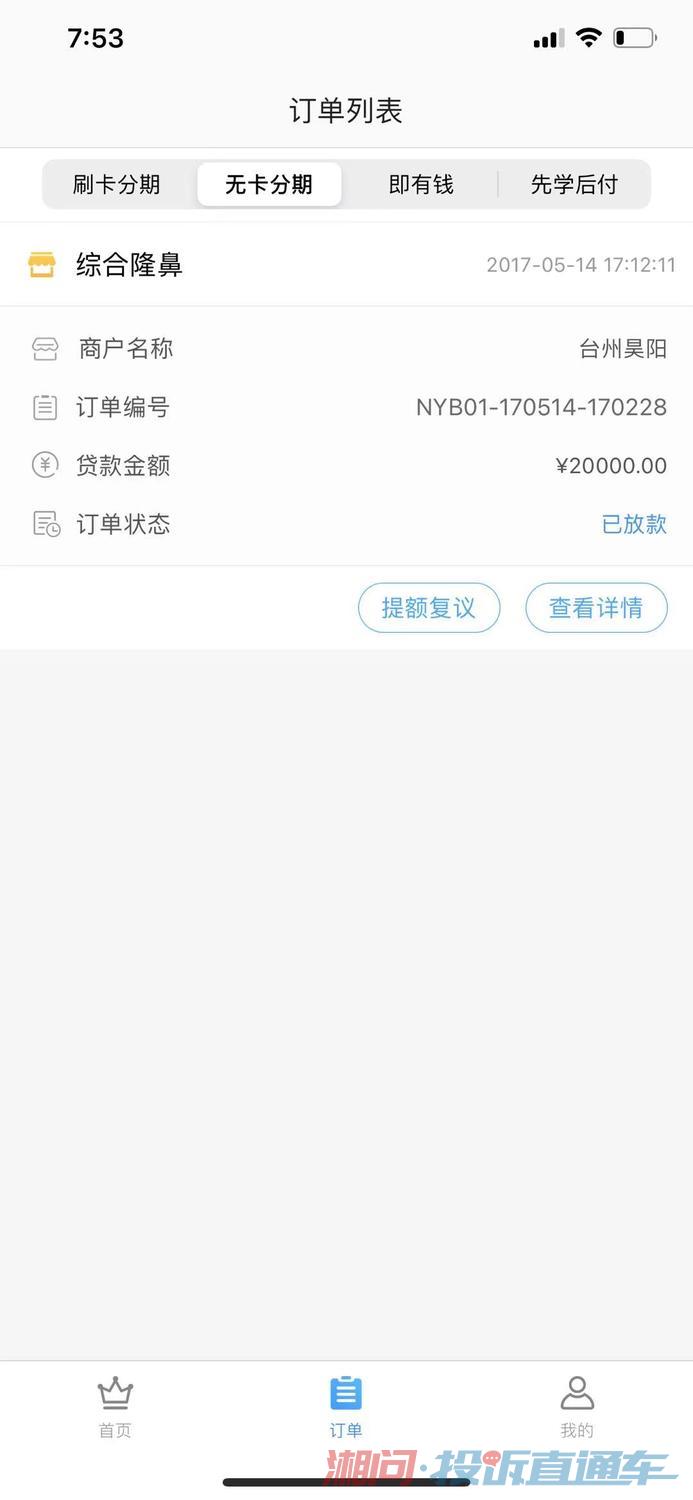

1. 借款人信用状况:借款人的债券信用状况是影响监管期逾期的应收账款重要因素之一。如果借款人信用良好、经济状况稳定,那么他们更有可能按时偿还贷款。相反,如果借款人信用不佳、经济状况不稳定,那么他们更容易出现逾期还款的回款情况。

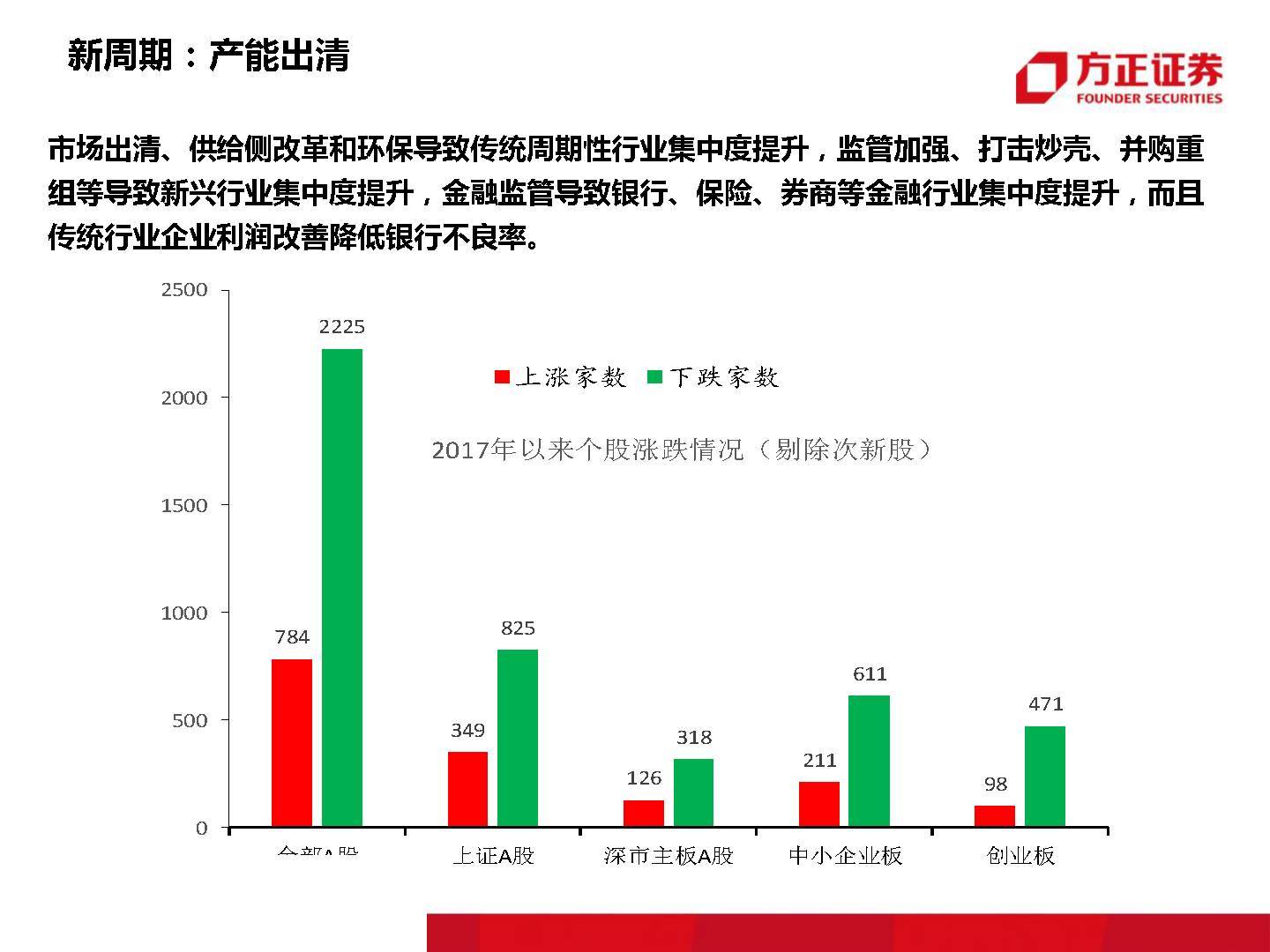

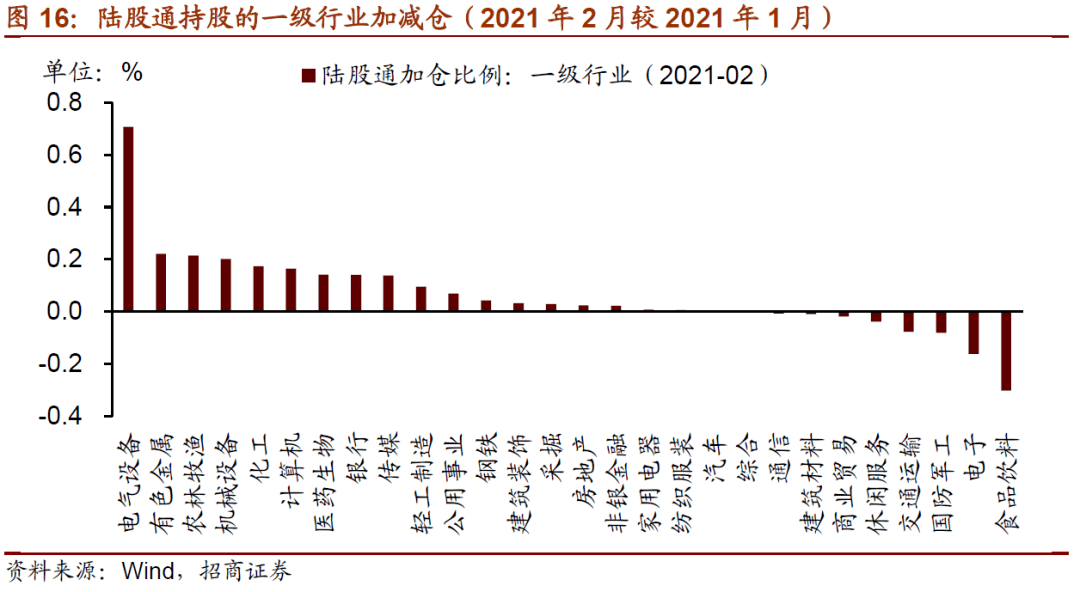

2. 经济环境:经济环境是另一个重要的影响因素。在经济困难时期,很多借款人会面临财务压力,导致他们难以按时偿还贷款。此外,经济不稳定还可能导致行业景气度下降,从而影响企业的经营状况,使得逾期还款的风险增加。

3. 市场竞争压力:市场竞争压力是银行贷款风险的不良另一重大影响因素。在竞争激烈的市场环境下,为了吸引客户和扩大市场份额,银行可能降低贷款审批标准或提供更灵活的还款方式。这可能增加逾期的风险,因为一些借款人可能没有真实的就会还款能力。

4. 贷款利率和还款期限:贷款利率和还款期限是决定借款人还款能力的关键因素。如果贷款利率较高,还款期限较短,那么借款人的还款压力将增加,可能导致逾期的风险上升。银行应根据借款人的实际还款能力来确定合适的贷款利率和还款期限,以减少逾期的可能性。

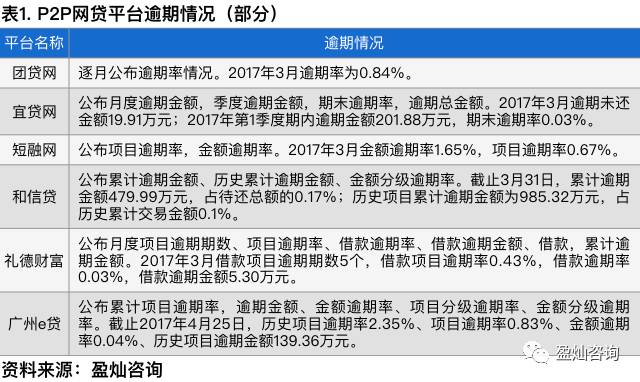

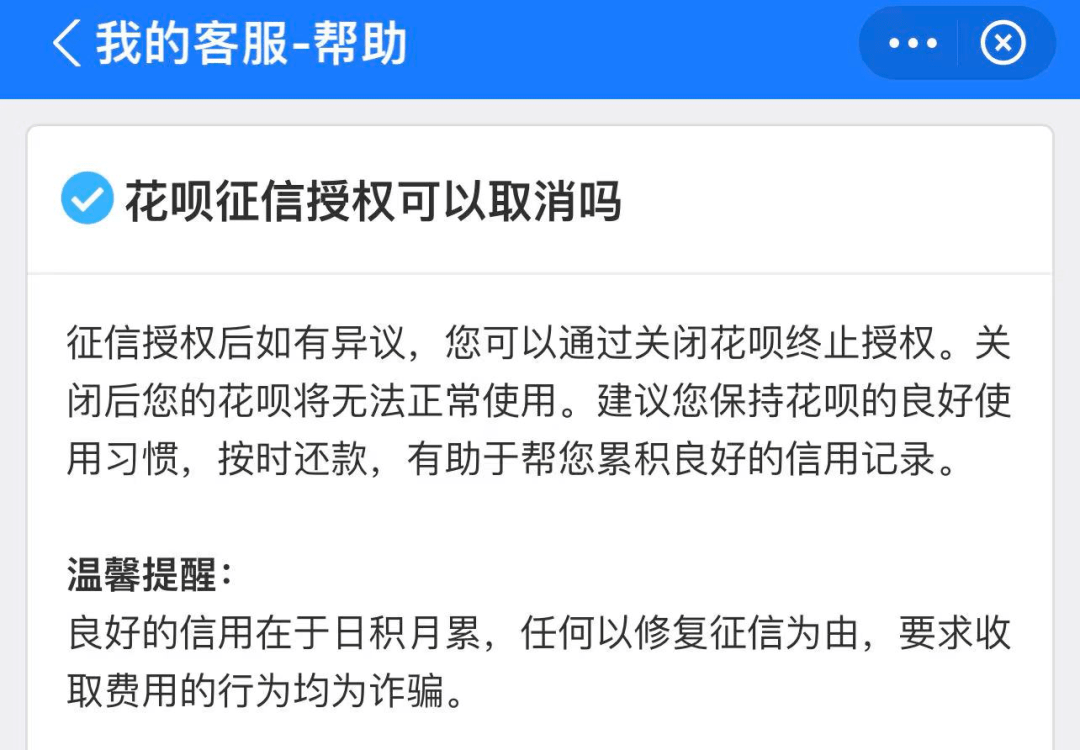

监管期逾期的征信影响因素包括:

1.逾期债务的大小:逾期债务的个人大小对银行的风险承受能力和资产负债表有很大影响。如果逾期债务较大,那么银行的不还风险敞口和损失可能更大。

2.逾期期限的长短:逾期期限的长短直接影响到银行的资金回收速度。如果逾期期限较短,那么银行能够更快地收回逾期债务,并将其用于其他贷款目。反之,如果逾期期限较长,那么银行的资金回收速度将变慢,可能导致资金周转不畅。

3.逾期利息和罚款的金融机构制度:逾期利息和罚款制度是监管期逾期问题中的重要因素。如果逾期利息和罚款制度完善,那么借款人将更加重视还款,并尽量避免逾期还款。相反,如果逾期利息和罚款制度不健全,那么借款人可能在没有太多约的情况下逾期还款。

监管期逾期的影响因素分析:

银行监管期内逾期的影响因素多种多样,从借款人的信用状况到经济环境,再到市场竞争压力和贷款利率等等。这些因素相互作用,共同影响着监管期逾期的风险和后果。

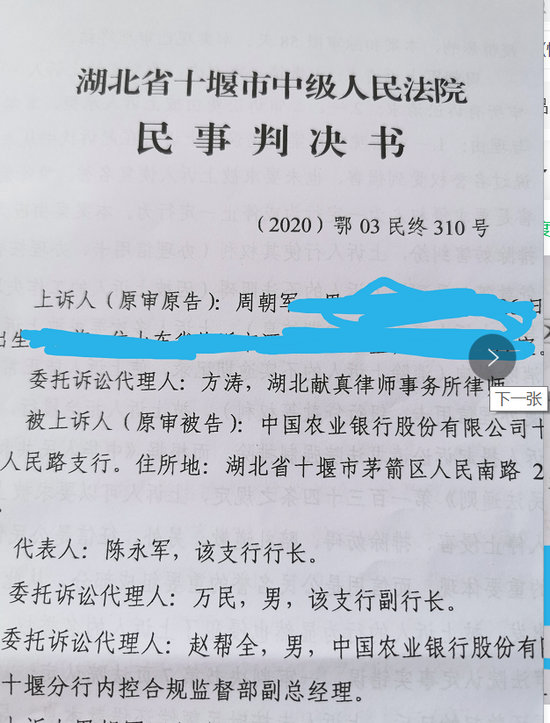

对于银行来说,监管期逾期可能导致资产质量下降,坏账风险增加,甚至可能引发流动性危机。此外,监管期逾期还会损害银行的所以声誉和客户信任,进而影响到银行的业务发展。

因此,银行应积极采取措来降低监管期逾期的风险。首先,银行应加强对借款人的信用调查和审批,确保贷款与借款人的还款能力匹配。其次,银行可以通过提供灵活的还款方式和合理的贷款利率来帮助借款人按时偿还贷款。此外,完善逾期利息和罚款制度,对于借款人更好地约和引导。

总结:

监管期逾期的影响因素复杂多样,需要综合考虑借款人的信用状况、经济环境、市场竞争压力以及贷款利率和还款期限等因素。银行应加强风险管理和监管,通过相应的措来降低监管期逾期的风险,保护自身的利润和声誉。同时,政府和监管机构也应加强监管规定,完善逾期利息和罚款制度,为银行提供更好的风险管理指导和保障。只有通过综合治理,才能有效应对监管期逾期的风险,促进金融行业的稳定发展。

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

张嘉涵

张嘉涵

最新评论